本記事はプロモーションを含みます

【新着】Kyashスポットマネーを追加しました。Kyashスポットマネーは少額から使える貸付アプリです。 【新着】TS CUBIC Payを追加しました。TS CUBIC Payはあと払いバーチャルカードです。

後払い アプリ 最新37種類から、審査なしの少額融資アプリなどおすすめを紹介

初心者でも安心、クイックペイでも使える 最新 あと払いアプリの手数料や安全性など選び方

購入した商品が届いてから支払いができる最新のキャッシュレス決済手段として「後払いアプリ」が大人気です。 購入後に支払いを行うキャッシュレス決済手段として注目されています。

商品が届いてから支払うため、ネットショッピングでの不安が軽減され、手元に現金がなくても買い物が可能です。多くのアプリは簡単な登録手続きで利用でき、支払い方法もコンビニ払いや銀行振込などから選択できます。

この記事ではSNSの評判や知恵袋などの口コミから少額融資ができるあと後払いアプリはもちろん、コンビニでQUICPayができる後払いアプリ、PayPay後払いなど2万円程度でも大丈夫なアプリ100種類以上を専門家が分析。

手数料、安全性、メリット・デメリットを徹底比較しておすすめをピックアップするなど、初心者にもわかりやすい内容で解説、即日からコンビニでも使える最新の”審査なし 後払い”ができる最強アプリを選択したい方は必見です。

少額融資 アプリ 後払いもOK

最短20分で誰にも知られず借りる

\スマホ完結 独自の手続き/

スマホの手続きだけで郵送物なしの”カードレス アコム”。 在籍確認もない独自の手続きにより、誰にも知られることなく最短20分で後払いの借り入れができる(24時間受付中)!

実は、コンビニATMで現金化もでき、最大30日間の後払い手数料も無料になることが5chやSNSの口コミで噂になり、いろんな理由や事情をお持ちの方から人気急上昇中の最新型 後払いアプリなんです。 申し込みから返済までスマホだけで完結、カード郵送なしのカードレス!

申し込みから返済までスマホだけで完結、カード郵送なしのカードレス!

24時間受付中・最短20分で即入金

▼詳しくはこちら▼

※最短20分について:お申し込み時間や審査によりご希望に添えない場合があります。

後払いアプリとは

後払いアプリとは、商品やサービスを購入した後に代金を支払うことができるスマートフォン向けの決済サービスです。クレジットカードを持っていない人や、手元に現金がなくても買い物ができる手段として注目されています。

このサービスの大きな特徴は、購入した商品が届いてから支払いを行うことができるため、ネットショッピングにおける不安を軽減する点にあります。また、多くの後払いアプリは、アプリのダウンロード後、SMS認証などの簡単な手続きだけで利用可能で、登録後すぐに使える手軽さが魅力です。

さらに、支払い方法も多様で、コンビニ払い、銀行振込、口座振替など、利用者のライフスタイルに合わせた柔軟な選択ができることが特徴です。一般的には、利用限度額が数千円から数万円と設定されており、クレジットカードほどの審査が必要ないため、幅広い層に利用されています。しかし、便利さゆえに使いすぎには注意が必要で、計画的な利用が求められます。このように後払いアプリは、現代のキャッシュレス社会において欠かせない新しい決済手段として、多くの人々に利用されています。

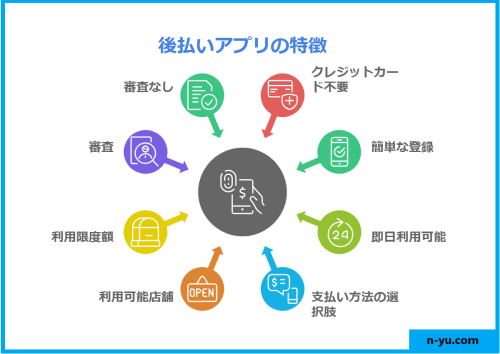

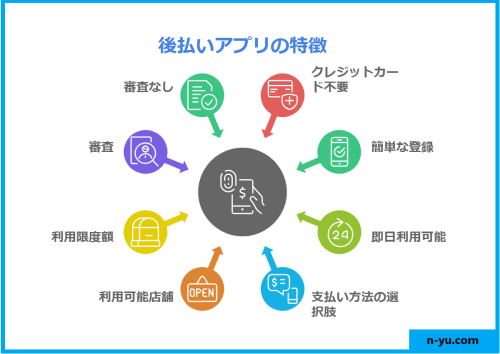

後払いアプリ8つの特徴

後払いアプリには、いくつかの特徴があるようです。クレジットカードがなくても使えるものが多いらしく、登録も比較的簡単で、すぐに使い始められるかもしれません。支払い方法もいろいろ選べるみたいですね。

使える場所は様々のようで、利用限度額はクレジットカードより低めかもしれません。審査については、クレジットカードほど厳しくないものもあるようです。中には、既存のクレジットカードを使って、審査なしで利用できるものもあるようですが、詳細はアプリによって異なるので、実際に使う前にそれぞれについて確認した方が良さそうです。

①クレジットカード不要

多くの場合、クレジットカードがなくても利用できます。

②簡単な登録

通常、アプリをダウンロードしてSMS認証などの簡単な手続きをするだけで利用可能です。

③即日利用可能

多くのアプリは登録後すぐに利用できます。

④支払い方法の選択肢

コンビニ払い、銀行振込、口座振替など、様々な支払い方法に対応しています。

➄利用可能店舗

オンラインショップや実店舗など、アプリによって利用できる場所が異なります。

⑥利用限度額

アプリによって異なりますが、一般的にクレジットカードよりも低めに設定されています。

⑦審査が甘い

多くのアプリは簡易的な審査を行いますが、クレジットカードほど厳しくない場合が多いです。

⑧審査なしもある

既にクレジットカードを持っている方なら、決済アプリに紐づけるだけで”後払い アプリ 最新 審査なし”としてつかえます。

少額融資 アプリ 後払いもOK

審査が不安な方にもおすすめ

\NTTドコモの独自審査/

キャッシング会社とは違い dスマホローンは、携帯会社ならではの独自審査が特徴! 実はドコモユーザー以外でも申し込みできるのが5chやSNSの口コミで噂になり、いろんな理由や事情をお持ちの方から人気急上昇中の最新型 後払いアプリなんです。

スマホだけで申し込みから返済まで完結できる、カードも郵送されないカードレス!

スマホだけで申し込みから返済まで完結できる、カードも郵送されないカードレス!

スマホ完結・最短即日入金

▼詳しくはこちら▼

※即日融資について:年末年始を除く。最短即日審査は17:00までのお申込みに限ります。 なお、お申込み状況等により、翌営業日以降の審査となる場合があります。

➡後払いアプリ 一覧はこちら

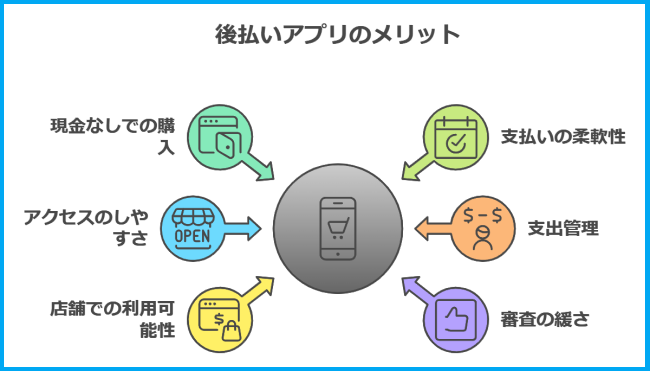

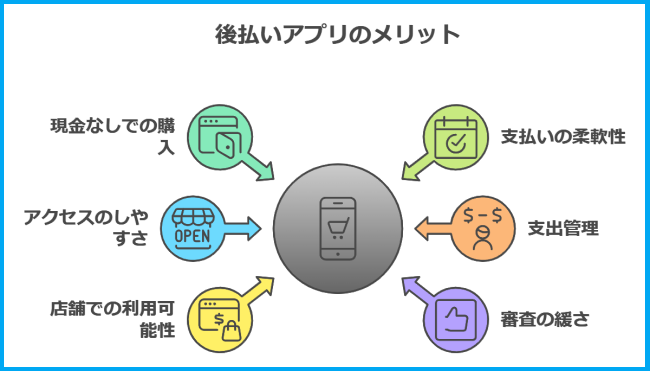

後払いアプリのメリットは、現金やクレジットカードを持たずに、すぐに決済できる手軽さと、支出管理のしやすさが利点です。一方で、利用しすぎには注意が必要であり、計画的な利用が求められるなどいくつかの注意点やデメリットも内在するので簡単に解説します。

後払いアプリ7つのメリット

スマートフォンの普及とともに、「後払い」という新しい決済方法が注目を集めています。後払いアプリを利用すれば、現金やクレジットカードがなくても、商品やサービスを購入できるようになりました。審査基準も比較的緩やかで、手続きも簡単なため、若い世代を中心に急速に普及が進んでいます。本記事では、後払いアプリの7つの主要なメリットについて、実際の利用シーンを交えながら詳しく解説していきます。

1. 現金がなくてもすぐに購入できる

後払いアプリの最大のメリットは、現金が手元になくても商品やサービスを購入できることです。特に、給料日前や突然の出費が必要になったときでも、アプリを使えばすぐに決済が可能です。支払いは後日まとめて行うため、計画的な購入を助けてくれますし、キャッシングやリボ払いと違って使い方によっては手数料が無料で抑えられるのでお得でもあります。

2. 商品やサービスを確認してから支払いが可能

後払いアプリは、購入後に商品やサービスを確認してから支払いを行うことができることもメリットです。これは特にオンラインショッピングでの利用に便利です。実際に商品を受け取ってから支払いができるため、購入したものが期待通りでない場合でも、安心して取引を進められます。

3. クレジットカードを持たない層にも利用可能

多くの後払いアプリは、クレジットカードを持たない人や審査が通りにくい人でも利用できるようになっています。例えば、SMS認証だけでアカウント作成が可能なため、手軽に使い始められることが特徴です。これにより、クレジットカードが使えない未成年や若年層にも適しており、これも後払いアプリのわかりやすいメリットと言えるでしょう。

4. 計画的な支出管理ができる

後払いアプリは、アプリ内で利用履歴が自動的に記録されるため、何にどれだけ使ったかを簡単に把握できます。これにより、お金の管理がしやすくなり、無駄遣いの防止にもつながります。また、多くのアプリは利用限度額が設定されているため、過度な出費を抑えることができる点も後払いアプリのメリットとしておきます。

5. 実店舗でも使える利便性

後払いアプリはオンラインだけでなく、実店舗でも利用できるものが増えています。例えば、QRコードやバーコードを使って支払う方式を採用しているアプリは、コンビニや飲食店など日常的に利用する店舗でも簡単に後払いが可能です。これにより、ショッピングや外食がより便利になります。

6. 審査がゆるい、審査なし

多くのアプリは簡易的な審査を行いますが、クレジットカードを持っていない方でも使えるという点が売りであり、審査時間を即時で完了しなければならず、また、決済金額も定額の場合が多いのでクレジットカードに比べ審査がゆるいという傾向があります。 特にクレジットカードを持っている方は、決済アプリに紐づけるだけで最新の後払いアプリとして審査なしで使うことができます。

7. 本人確認が不要(一部)

後払いアプリでは基本機能に本人確認が不要なものと必須なものが有ります。 本人確認が不要でも実店舗利用や限度額増加には必要になることが多いです。 本人確認で利用可能なサービスが拡大し、セキュリティも向上していますが、不正利用防止のため全機能活用には本人確認を推奨しています。

基本機能に本人確認が不要な主な後払いアプリは以下の通りです。

| アプリ名 |

本人確認 |

| Paidy |

原則なし(一部サービスに必要) |

| atone |

原則なし(一部サービスに必要) |

| Smartpay |

必須ではない(限度額増額に必要) |

➡後払いアプリ 一覧はこちら

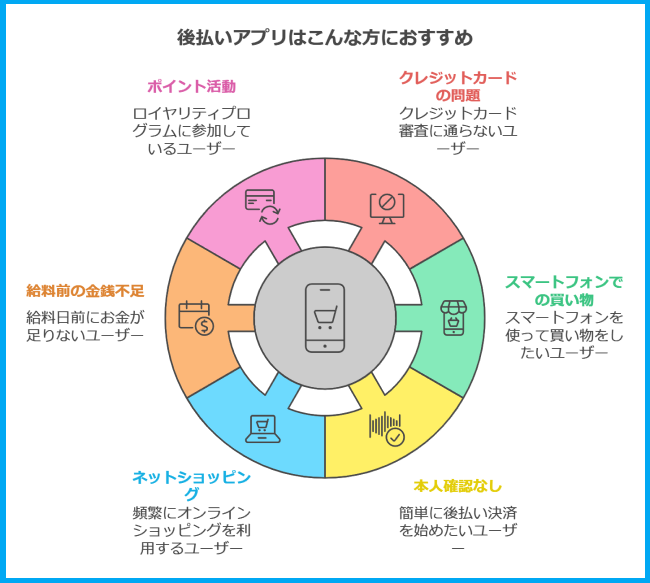

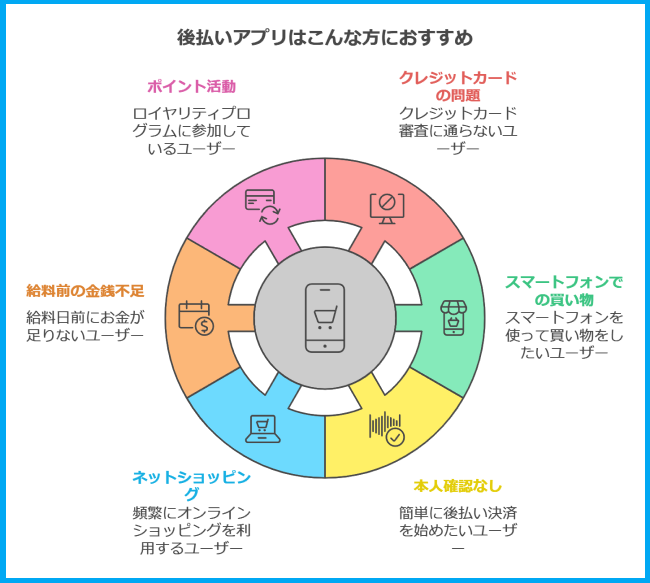

後払いアプリはこんな方におすすめ

後払いアプリは、様々なニーズを持つ消費者に適した決済手段です。主な対象者として、クレジットカード審査に通らない方、スマートフォン1台で買い物を完結させたい方、手軽に後払い決済を始めたい方、ネットショッピング愛用者、給料日前の資金不足に悩む方などが挙げられます。

特徴としては、比較的緩やかな審査基準、多様な支払い方法への対応、ポイント還元、分割払いオプション、家計管理機能などがあります。一部のアプリでは、特定のサービス(メルカリなど)や通信キャリアと連携した機能も提供していますが、利用時は手数料、利用限度額、支払い期限などを事前に確認し、計画的に使用することが重要です。各自のニーズと経済状況に合わせて、適切なアプリを選択することをおすすめします。

クレジットカード審査に通らない方

後払いアプリは利用限度額が低く設定されているため、審査がかなり甘いです。 2~10万円程度の低めの限度額設定のアプリならクレジットカードの審査に通らなかった方にもおすすめできます。

スマホだけで買い物を済ませたい方

御財布を持ち歩かなくても、スマホだけで後払いで買い物をしたい方に最新の後払いアプリはおすすめです。 銀行振込、コンビニ払い、口座振替など多様な支払い方法に対応しています。

本人確認なし、楽して後払い決済を始めたい方

Paidy、atone、Smartpayなど一部の後払いアプリはマイナンバーや運転免許証、パスポート、住民基本台帳カード、健康保険証などが必要なく、初めてでも本人確認なしで簡単に分割払いができるのでおすすめです。

ネットショッピングをたくさん利用する方

原則としてほとんどの後払いアプリは一般的なオンラインショップに対応しており、支払いを翌月以降に遅らせることができるのでおすすめです。 例えばメルペイのあと払いでは、メルカリの売上金で支払いができる便利な機能があります。

給料日前なのにお金が足りない方

購入時に現金がなくても決済可能で、支払いは翌月以降となるので最新の後払いアプリはとても便利です。 B/43のような、カップル・家族が共同で支出を把握しやすい機能を持つアプリもあります。

ポイ活をやってる方

ファミペイ翌月払いやatone、Vマネー後払いなど、高いポイント還元率を提供する後払いアプリはポイ活実践者にもおすすめです。

➡後払いアプリ 一覧はこちら

後払いアプリ 4つのデメリット

スマートフォン決済の普及に伴い、注目を集める後払いアプリ。支払いを後回しにできる手軽さが魅力である一方で、使いすぎや不正利用、手数料発生、支払い滞納など、いくつかの重要なリスクが存在します。本記事では、便利な決済手段として人気の後払いアプリが持つ4つのデメリットについてについてわかりやすく説明していきますね。

1. 使いすぎのリスクが高い

まず、後払いアプリのデメリットとして、利用時にお金が手元から出ないため、つい使いすぎてしまう危険があります。後日まとめて支払う形になるため、支払額の感覚が鈍り、翌月の請求時に予想以上の金額に驚くことがあります。このため、計画的に利用しないと家計管理が崩れる可能性があります。

2. 不正利用のリスク

後払いアプリはスマートフォンで簡単に利用できる一方で、スマホが盗まれたり、第三者に不正利用される危険もあります。特にセキュリティ設定をしっかりしていない場合、悪用されやすくなります。不正利用による損害を防ぐためには、後払いアプリのデメリットをしっかり認識しスマホのセキュリティ対策を強化してから利用することをおすすめします。

3. 手数料の発生

後払いアプリのデメリットとして、支払いに後払い手数料がかかる場合があります。 たとえば、コンビニ払いを選択すると手数料が発生することが多く、知らないうちに余分なコストがかかっていることがあります。支払い日まで短期であったり、1~5回程度の分割後払いは無料になることが多いですが、支払い方法や手数料に関する事前確認が必要です。

4. 支払いの滞納リスク

後払いという特性上、支払いを忘れる、もしくは支払日までに資金を確保できないリスクが伴います。支払いを遅延すると、延滞金や利用停止のリスクが生じ、場合によっては信用情報に影響を及ぼす可能性もあります。これにより、将来的なローンやクレジットカードの審査に不利な影響が出ることがありますが、後払いアプリのデメリットというより注意事項として認識して使いましょう。

後払いアプリを利用する際には、これらのデメリットを考慮し、計画的に使用することが重要です。特に使いすぎを防ぐための意識と、支払い方法や手数料はチェックしたほうが無難です。

➡後払いアプリ 一覧はこちら

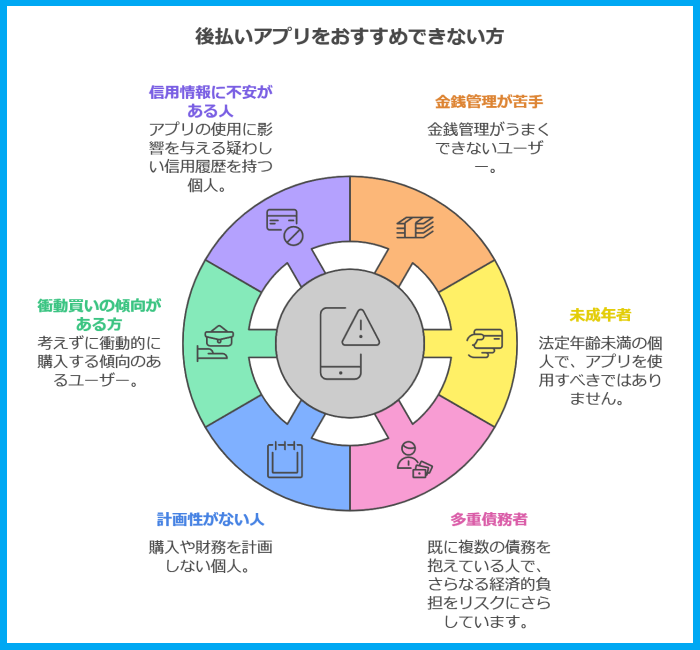

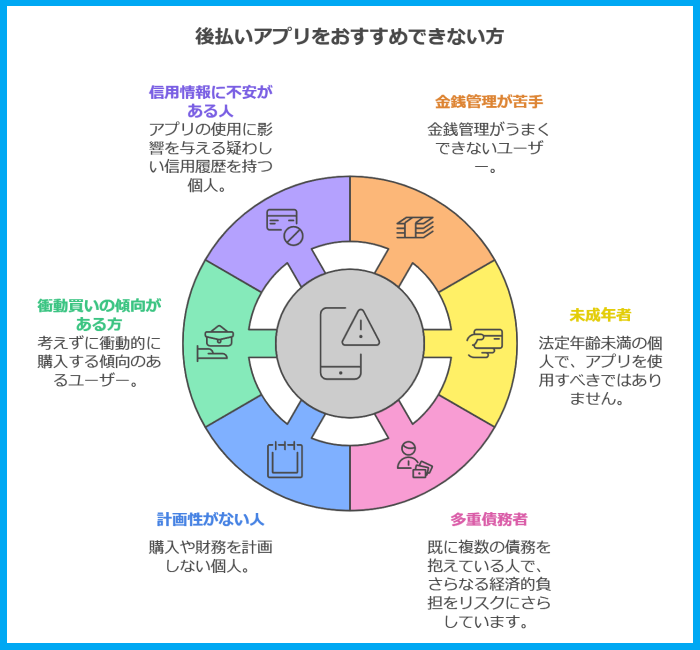

後払いアプリはこんな方におすすめしない

後払いアプリは便利な決済手段として注目されていますが、その利用には慎重な判断が必要です。金銭管理が苦手な方、未成年者、多重債務者、計画性に欠ける人、衝動買いの傾向がある方、そして信用情報に不安がある人には、特に注意が必要です。これらの人々にとって、後払いアプリの利用は財政状況の悪化や債務の増加につながる危険性があります。本記事では、後払いアプリの利用をおすすめできない対象者とその理由について詳しく解説していきます。

金銭管理が苦手な方

後払いアプリは、金銭感覚を麻痺させやすい特徴があります。 現金を直接使わないため、使いすぎる傾向が生じやすく、予算管理が難しくなる可能性があります。支払い期限の失念や予算超過のリスクも高まるので、金銭管理に不安のある人には、後払いアプリの利用はあまり不向きかも知れません。

未成年者

後払いアプリは、審査が緩いため、収入がない人でも利用しやすいので、保護者の同意なしで利用できる場合があり、過度な利用や不適切な使用や請求が親に対して行われるリスクがあります。 これらの理由から、特に若年層や収入のない人には、後払いアプリの利用はおすすめしにくいです。

多重債務者

後払いアプリは、既に債務を抱えている人にとっては新たな借金を追加することで、財政状況がさらに悪化する恐れがあります。 クレジットカードやカードローンなどで既に債務返済に苦労している場合、後払いサービスを利用すると、返済義務が増加し、より深刻な経済的困難に陥る可能性が高まります。 したがって、既存の債務がある人や財政状態が不安定な人には、後払いアプリの使用を推奨することは難しいです。

計画性がない人

収支管理が苦手な人にとって、後払いアプリの利用には注意が必要です。収入と支出のバランスを適切に把握できない場合、後払いの利用は負債の増加につながる危険性があります。自身の財務状況を正確に理解し、計画的に支出を管理できる能力がない方には、後払いサービスの利用はあまりおすすめできないと言えます。

衝動買いの傾向がある方

衝動買いの傾向がある人にとっては、即座に商品を手に入れられる手軽さが、不必要な購入を促進してしまう恐れがあります。 後払いの仕組みは、支払いの実感を薄れさせ、無駄遣いを助長する傾向があるので、予想以上の出費や借金といったリスクがあります。 このような理由から衝動買いの傾向がある人には、後払いアプリの使用は積極的にはおすすめしていません。

信用情報に不安がある人

信用情報に不安がある人にとって、後払いアプリの利用には注意が必要です。 収入が安定していない場合はなおさら返済が困難になるリスクも高まります。 そのため、このような状況にある人には、後払いアプリの利用はおすすめしにくいです。

後払いアプリを使った現金化について

後払いサービスの新たな利用法として注目される現金化。その仕組みと、利用者が抱えるリスクについて説明します。

現金化の仕組み

急な出費で困ったとき、すぐに現金が欲しいと思ったことはありませんか?そんな時に便利なのが後払いアプリを使った現金化です。 手軽な裏には、思わぬ落とし穴もあり、後払いアプリ現金化のについてわかりやすく説明していきますね。

- 後払いアプリで商品を購入する

- 購入した商品を現金化業者に売却またはキャッシュバックを受ける

- 現金を受け取る

- 指定日までに後払いアプリ側に支払いを行う

現金化の主な特徴

スマホ1台で簡単に申し込みができ、審査も比較的緩やかな後払いアプリ。即日での現金受け取りにも使う攻略法がいくつか開発されており、換金率は70%から87%程度となっています。近年、その手軽さから利用者が増加傾向にあります。

- クレジットカードよりも審査が緩い場合が多い

- スマートフォン1台で手続き可能

- 即日現金化できるケースが多い

- 換金率は通常70%〜87%程度

現金化の注意点

後払いアプリを使った現金化はいろんな手段が増えていますが、安易な利用は危険を伴います。現金化に関する重要な注意点として返済計画の立て方から、避けるべきリスクまで、実践的なアドバイスをお届けします。

- 利用には一定のリスクが伴うため、慎重に検討する必要があります

- 返済計画を立てて利用することが重要

- 違法な利用や過度な利用は避けるべき

後払いアプリ現金化は、緊急時の資金調達手段として利用される場合がありますが、安易な利用は避け、適切な金融リテラシーを持って利用することが大切です。

後払いアプリの現金化に必要な書類は何?

後払いアプリを活用した現金化サービスを利用する際の本人確認手続きについて、必要書類と注意点ですが、一般的に求められる書類は、運転免許証やパスポート、マイナンバーカードなどの顔写真付き身分証明書が基本となります。 外国籍の方の場合は在留カードが必要です。また、本人確認用のセルフィー写真と、振込先となる銀行口座情報の提出も求められます。

これらの書類は有効期限内のものである必要があり、保険証や学生証は原則として受け付けられない場合が多いです。初回利用時にのみ本人確認書類の提出が必要で、2回目以降は省略できるケースが多いのが特徴です。提出方法は、スマートフォンで撮影した画像をメールやSMSで送信するのが一般的となっています。なお、給与明細書などの収入証明や預金通帳の提出は基本的に不要とされていますが、サービスによって要件が異なる場合もあるため、事前の確認をお勧めします。

➡後払いアプリ 一覧はこちら

2万円以上の限度額の後払いアプリの賢い選び方

後払い決済サービスの普及が進む中、2万円以上の高額決済にも対応可能な後払いアプリについて安心して利用できるアプリの特徴と選び方をご紹介します。

利用限度額で選ぶ主要アプリ

最大の特徴は利用限度額です。メルペイ後払いは最大300万円、PayPayクレジット(旧あと払い)は最大200万円と、高額な買い物にも対応可能です。ECサイトでの利用が多い方には、Amazon等で使えるPaidyが20万円程度の利用枠で人気です。

手数料と返済期限を確認

PayPayクレジットやメルペイ後払いは基本的に手数料無料ですが、支払方法によって手数料が発生する場合があります。返済期限は各サービスで異なり、翌月10日から27日までと幅があるため、事前の確認が重要です。

賢い選び方のポイント

実店舗での利用が多い方はPayPayクレジットやメルペイ後払い、オンラインショッピングメインの方はPaidyやNP後払いが便利です。また、atoneなど独自のポイント還元を提供するサービスもあり、これらの特典も選択の基準となります。

ただし、どのサービスも審査があり、利用限度額は利用実績に応じて段階的に上がっていく仕組みとなっています。便利な一方で、計画的な返済が必要不可欠なサービスであることを忘れずに、自身の利用スタイルに合った選択をすることをお勧めします。

➡後払いアプリ 一覧はこちら

後払いアプリ 一覧

おすすめの後払いアプリ37枚をまとめて紹介

現金化アプリやバーチャルカードを使いこなしたベテランスタッフが100種類以上、最新の後払いアプリを分析。 メリット・デメリットを徹底比較して初心者にもわかりやすく安全な、即日からコンビニでも使える最新の後払いアプリの最強サービスを厳選しピックアップしました。

おすすめの新しい後払いアプリ

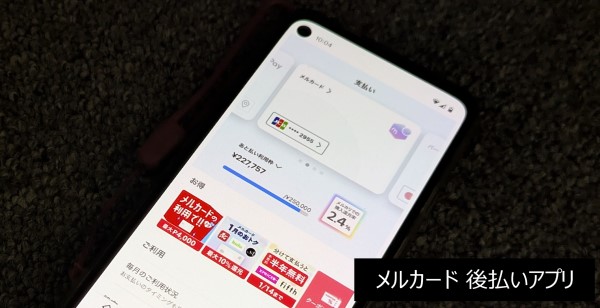

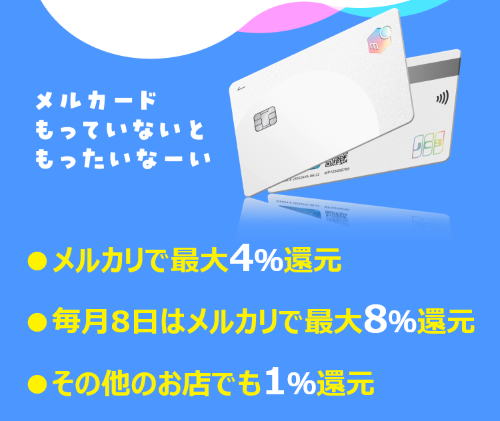

【新着】メルカリの後払いアプリ

\最短1分ですぐ使える/

メルカリの後払いアプリ「メルカード」が話題です。 メルカリ独自のシステムにより、スマホの簡単な手続きだけで最短1分ですぐ使えることがネットの口コミで噂になりました。 新しい後払いアプリを急ぎで使いたい方におすすめです。 翌月1日〜末日の間で自由に支払い日が選べる、JCBが使えるお店ならコンビニでも使える後払いアプリ!

翌月1日〜末日の間で自由に支払い日が選べる、JCBが使えるお店ならコンビニでも使える後払いアプリ!

メルカードがお得に作れる今年最後のチャンス、最大13,000円相当のプレゼントキャンペーンを開催中!

24時間受付中・最短1分ですぐ使える

▼詳しくはこちら▼

Kyashスポットマネー

Kyashスポットマネーは、GeNiE株式会社が提供する貸付サービスで、デジタルウォレットアプリ「Kyash」内で利用できます。利用者は必要な時にKyash残高にチャージする形で借入が可能で、最小1円からの少額借入にも対応しています。借入金はKyashマネー残高に反映され、決済や出金、振込にも使用可能です。

審査は迅速で、最短15分で完了することがあるため、緊急時の資金調達にも適しています。申込時の手続きは簡便で、Kyashに登録済みの情報が活用されるため、入力の手間が軽減されます。また、利用状況はアプリ内で確認できるため、借りすぎや返済忘れを防止できます。さらに、Kyashスポットマネーで入金された残高もKyashのポイント還元の対象となりますが、還元対象外の取引も一部あります。

利用条件として、20歳以上73歳未満で、本人確認済みのKyashマネーアカウントを持っている必要があります。また、Kyashに銀行口座を登録していることも条件です。

- サービス名:「Kyashスポットマネー」

- 企業名:「株式会社Kyash」

- 審査内容:「利用に際して審査あり」

- チャージ:「チャージ不要、後払い型」

- 支払い方法:「後払い方式、口座振替」

- 使える実店舗:「不明」

- 使えるネット店舗:「不明」

- 後払い利用上限額:「利用者の信用に基づく(詳細は不明)」

- 後払い手数料:「利用額に応じた手数料が発生」

- 分割払い:「不明」

- 支払い日:「利用後指定の期日」

- ポイント:「不明」

- 本人確認:「本人確認書類が必要」

- URL:https://www.kyash.co/

- App Store:App Store

- Google Play:Google Play

➡ 最新の後払いアプリ 一覧

AEON Pay

AEON Pay(イオンペイ)は、イオングループが提供するスマートフォン決済サービスで、iAEONアプリやイオンウォレットアプリを通じて利用可能です。 既にミニオンカードやウエルシアカードなども含めイオンカードを持っている方は、クレジットチャージ払いというサービスを使えば、審査なしで最新の後払いアプリとして利用することもできます。

主な機能には、イオンカードや銀行口座からのチャージ機能があり、現金のチャージも可能で、使いすぎを防ぐ効果があります。利用ごとに200円(税込)につき1ポイントが貯まり、イオングループでの利用ではポイントが2倍になります。また、貯まったWAON POINTを決済時に使用できるのも大きな特徴です。支払いはアプリをダウンロードして会員登録し、店舗でバーコードやQRコードを提示することで簡単に行えます。2023年6月からは、イオンカードを持っていなくても対象の銀行口座を紐づけることで利用可能になり、より多くのユーザーに開放されました。

- サービス名:AEON Pay(イオンペイ)

- 企業名:イオンフィナンシャルサービス株式会社

- 審査内容:なし

- チャージ:イオンカード、銀行口座、イオン銀行ATMから現金チャージ可能

- 支払い方法:スマートフォンアプリを使用したバーコード決済またはQRコード決済

- 使える実店舗:イオングループの店舗を中心に利用可能

- 使えるネット店舗:一部ECサイトで利用可能(ただし、イオンウォレットからのAEON Payスマホ決済では利用できない店舗あり)

- 後払い利用上限額:不明

- 後払い手数料:不明

- 分割払い:不明

- 支払い日:不明

- ポイント:200円(税込)ごとに1ポイント貯まる。イオングループでの利用ではポイント2倍

- 本人確認:e-KYC、マイナンバーカード、SMS、電話

- URL:https://www.aeon.co.jp/service/lp/aeonpay/

- App Store:https://apps.apple.com/jp/app/iaeon-%E3%82%A2%E3%82%A4%E3%82%A4%E3%82%AA%E3%83%B3/id1565489157

- Google Play:https://play.google.com/store/apps/details?id=jp.co.aeonst.app.myaeon&hl=ja

➡ 最新の審査なし 後払いアプリ 一覧

TS CUBIC Pay

TS CUBIC Pay(TSキュービックペイ)は、トヨタファイナンシャルサービス株式会社が提供するプラスチックカードを発行しないバーチャルクレジットカードサービスです。TOYOTA Walletアプリを通じて利用でき、QRコード決済に対応しています。年会費無料で、トヨタ系列の店舗やサービスでの利用時にはポイントが貯まるなどの特典があります。審査を通過すれば即時利用可能で、支払いは翌月一括払いが基本ですが、分割払いやリボ払いにも対応しています。トヨタ車の購入時にも利用可能で、ユーザーにとって便利で柔軟な支払い方法を提供しています。

TS CUBIC Payの詳細

- サービス名:TS CUBIC Pay

- 企業名:トヨタファイナンシャルサービス株式会社

- 審査内容:TOYOTA Walletアプリから申し込み可能、審査あり

- チャージ:不要(クレジットカード方式)

- 支払い方法:QRコード決済

- 使える実店舗:トヨタ系列店舗、一部の提携店舗

- 使えるネット店舗:一部のオンラインショップ

- 後払い利用上限額:審査結果により異なる

- 後払い手数料:リボ払い、分割払い時に手数料あり

- 分割払い:3回、5回、6回、10回、12回、15回、18回、20回、24回

- 支払い日:毎月26日(金融機関休業日の場合は翌営業日)

- ポイント:TS CUBIC POINTが貯まる(還元率は利用店舗により異なる)

- 本人確認:TOYOTA Walletアプリ内で本人確認を実施

- URL:https://tscubic.com/lineup/ts-cubic-pay/

- App Store:https://apps.apple.com/jp/app/toyota-wallet-%E3%83%88%E3%83%A8%E3%82%BF%E3%82%A6%E3%82%A9%E3%83%AC%E3%83%83%E3%83%88/id1482354577

- Google Play:https://play.google.com/store/apps/details?id=jp.co.toyota_finance.toyota_wallet.android&hl=ja

➡ 最新のコンビニで使える後払いアプリ 一覧

d払い

d払いは、NTTドコモが提供する後払いアプリです。街のお店やネットショッピングで利用でき、dポイントが貯まる・使えるのが特徴です。支払い方法は、電話料金合算払い、d払い残高、dカード、その他クレジットカードから選択可能です。ドコモ回線契約者でなくてもdアカウントがあれば利用できます。4桁の暗証番号で簡単に決済ができ、月々の電話料金と合算して支払えるため、便利でシンプルなショッピング体験を提供します。また、購入金額に応じてdポイントが貯まり、支払いにも使えるためお得に利用できます。

d払いは、NTTドコモが提供する後払いアプリです。街のお店やネットショッピングで利用でき、dポイントが貯まる・使えるのが特徴です。支払い方法は、電話料金合算払い、d払い残高、dカード、その他クレジットカードから選択可能です。ドコモ回線契約者でなくてもdアカウントがあれば利用できます。4桁の暗証番号で簡単に決済ができ、月々の電話料金と合算して支払えるため、便利でシンプルなショッピング体験を提供します。また、購入金額に応じてdポイントが貯まり、支払いにも使えるためお得に利用できます。

d払いの詳細

- サービス名:d払い

- 企業名:株式会社NTTドコモ

- 審査内容:基本的に審査なし(一部機能利用時に審査あり)

- チャージ:d払い残高へのチャージ可能(銀行口座、セブン銀行ATMから)

- 支払い方法:電話料金合算払い、d払い残高、dカード、その他クレジットカード

- 使える実店舗:d払い加盟店(コンビニ、ドラッグストア、飲食店など)

- 使えるネット店舗:d払い対応のオンラインショップ

- 後払い利用上限額:電話料金合算払いの場合、初期設定1万円/月(上限変更可能)

- 後払い手数料:基本的になし

- 分割払い:不明

- 支払い日:電話料金合算払いの場合、毎月のドコモの支払日

- ポイント:dポイントが貯まる・使える(還元率は加盟店により異なる)

- 本人確認:dアカウントでのログイン、4桁のネットワーク暗証番号

- URL:https://service.smt.docomo.ne.jp/keitai_payment/

- App Store:https://apps.apple.com/jp/app/id789652648

- Google Play:https://play.google.com/store/apps/details?id=com.nttdocomo.keitai.payment

➡ 現金化できる後払いアプリ 一覧

PayPayクレジット(旧PayPayあと払い)

PayPayクレジット(旧PayPayあと払い)は、PayPay株式会社が提供する後払い決済アプリです。PayPayアプリ内で利用でき、事前チャージ不要で即時利用可能です。PayPay加盟店での買い物や公共料金の支払いに使え、翌月一括払いなら手数料無料です。利用額に応じてPayPayポイントが通常の2倍貯まるため、ポイント還元率が高いのが特徴です。本人確認完了後は最大200万円まで利用可能で、分割払いやリボ払いにも対応しています。PayPayユーザーにとって便利で還元率の高い後払いサービスといえます。

PayPayクレジットの概要

- サービス名:PayPayクレジット

- 企業名:PayPay株式会社

- 審査内容:PayPayアプリ内で簡易審査あり

- チャージ:不要

- 支払い方法:口座引き落とし

- 使える実店舗:PayPay加盟店

- 使えるネット店舗:PayPay加盟のオンラインショップ

- 後払い利用上限額:本人確認完了後、最大200万円(過去30日間)

- 後払い手数料:翌月一括払いは無料、リボ払いは実質年率15.0%

- 分割払い:3回、5回、6回、10回、12回、15回、18回、20回、24回

- 支払い日:毎月27日

- ポイント:PayPayポイントが通常の2倍貯まる(0.5%→1.0%)

- 本人確認:PayPayアプリ内で本人確認が必要

- URL:https://paypay.ne.jp/

- App Store:https://apps.apple.com/jp/app/id1435783608

- Google Play:https://play.google.com/store/apps/details?id=jp.ne.paypay.android.app

➡ 最新の後払いアプリ 一覧

メルペイ

メルペイは、株式会社メルペイが提供するスマートフォン用の後払いアプリ決済サービスです。メルカリアプリ内で利用でき、メルカリの売上金をそのまま使用できる点が特徴です。iD決済やコード決済に対応し、実店舗やオンラインショップで幅広く利用可能です。メルペイスマート払いという後払い機能も備えており、翌月一括払いや分割払いが選択できます。また、メルペイポイントが貯まる仕組みもあり、ポイント還元率は加盟店によって異なります。利用には本人確認が必要で、18歳以上(高校生を除く)が対象となります。チャージ方法は銀行口座やATM、メルカリの売上金など多様で、利便性が高いサービスといえます。

メルペイの概要

au PAY

au PAYは、KDDIが提供する後払いもできるスマートフォン用決済アプリです。QRコードやバーコードを使って、実店舗やオンラインショップで支払いができます。au携帯電話ユーザーでなくても利用可能で、チャージ方法も多様です。ポイント還元率が高く、特にau PAYカードとの併用でさらにお得になります。後払い機能もあり、au PAYカードを連携させることで翌月一括払いや分割払いが可能になります。セキュリティ面でも、暗証番号や生体認証による保護があり、安心して利用できます。幅広い加盟店と便利な機能で、日常的な買い物から公共料金の支払いまでカバーする総合的な決済サービスです。

au PAYの概要

- サービス名:au PAY

- 企業名:KDDI株式会社

- 審査内容:基本的に審査なし(au PAYカード連携時は審査あり)

- チャージ:銀行口座、クレジットカード、コンビニ、au PAYカード、au PAYプリペイドカード

- 支払い方法:QRコード決済、バーコード決済

- 使える実店舗:au PAY加盟店(コンビニ、スーパー、ドラッグストア、飲食店など)

- 使えるネット店舗:au PAY加盟のオンラインショップ

- 後払い利用上限額:au PAYカードの利用限度額に準ずる

- 後払い手数料:au PAYカード利用時の手数料に準ずる

- 分割払い:au PAYカード連携時に可能(3回、5回、10回、20回、24回)

- 支払い日:au PAYカード連携時、毎月10日締め翌月10日払い

- ポイント:au PAY残高200円につき1ポイント、特定加盟店では最大26.5%還元

- 本人確認:au ID登録時に必要(氏名、生年月日、電話番号など)

- URL:https://aupay.auone.jp/

- App Store:https://apps.apple.com/jp/app/id1179821147

- Google Play:https://play.google.com/store/apps/details?id=com.kddi.android.ks.aupay

➡ 最新の後払いアプリ 一覧

楽天ペイ

楽天ペイは、楽天グループが提供するスマホ用の後払いもできる決済アプリです。街のお店やオンラインショップで利用でき、楽天ポイントが貯まる・使えるのが特徴です。QRコードやバーコードを使った決済に加え、オンラインでは楽天IDを使った簡単な決済が可能です。実店舗では、コンビニ、ドラッグストア、飲食店など多くの加盟店で利用できます。また、NFC機能搭載のAndroid端末では楽天カードタッチ決済も利用可能で、海外でも使えます。楽天ポイントカードとの併用でポイントが二重に貯まるなど、ポイント還元に強みがあります。

楽天ペイの概要

- サービス名:楽天ペイ

- 企業名:楽天グループ株式会社

- 審査内容:基本的に審査なし(楽天会員登録が必要)

- チャージ:不要(楽天カードや銀行口座と連携)

- 支払い方法:QRコード決済、バーコード決済、オンライン決済(楽天ID)

- 使える実店舗:楽天ペイ加盟店(コンビニ、ドラッグストア、飲食店など)

- 使えるネット店舗:楽天ペイ加盟のオンラインショップ

- 後払い利用上限額:楽天カードの利用限度額に準ずる

- 後払い手数料:基本的になし

- 分割払い:楽天カード連携時に可能(3回、5回、6回、10回、12回、15回、18回、20回、24回)

- 支払い日:楽天カード連携時、毎月27日締め翌月27日払い

- ポイント:楽天ポイントが貯まる・使える(還元率は加盟店により異なる)

- 本人確認:楽天会員登録時に必要(氏名、生年月日、電話番号など)

- URL:https://pay.rakuten.co.jp/

- App Store:https://apps.apple.com/jp/app/id1139755229

- Google Play:https://play.google.com/store/apps/details?id=jp.co.rakuten.pay

➡ 最新の後払いアプリ 一覧

LINE Pay

LINE Payは、LINEアプリと連携したモバイル送金や後払いができる決済アプリです。QRコードやバーコードを使って、実店舗やオンラインショップでの支払いが可能です。LINEユーザー間での送金や割り勘機能も提供しています。後払い機能は「チャージ&ペイ」として、特定のクレジットカードを登録することで利用できます。ポイント還元や割引クーポンなど、お得に利用できる特典も豊富です。しかし、2025年4月30日をもってサービスが終了することが発表されており、ユーザーはPayPayへの残高移行などの対応が必要となります。

LINE Payの概要

- サービス名:LINE Pay

- 企業名:LINE Pay株式会社

- 審査内容:基本的に審査なし(利用限度額の引き上げは審査あり)

- チャージ:銀行口座、コンビニ、ATM、クレジットカード

- 支払い方法:QRコード決済、バーコード決済、オンライン決済

- 使える実店舗:LINE Pay加盟店(コンビニ、ドラッグストア、飲食店など)

- 使えるネット店舗:LINE Pay対応のオンラインショップ

- 後払い利用上限額:本人確認なしの場合10万円/月、本人確認ありの場合50万円/月・30万円/日

- 後払い手数料:基本的に無料

- 分割払い:不明

- 支払い日:不明

- ポイント:LINEポイントが貯まる(条件により最大5%還元)

- 本人確認:LINE Moneyアカウント開設時に必要(氏名、生年月日、電話番号など)

- URL:https://pay.line.me/portal/jp/main

- App Store:https://apps.apple.com/jp/app/id667861049

- Google Play:https://play.google.com/store/apps/details?id=jp.naver.line.android

➡ 最新の後払いアプリ 一覧

Paidy (あと払いペイディ)

あと払い ペイディは、株式会社Paidyが提供する後払いアプリ サービスです。クレジットカード不要で、メールアドレスと携帯電話番号のみで即時利用が可能です。AmazonやQoo10など多数のオンラインショップで利用でき、Visaマークのある実店舗でも使用可能です。支払いは翌月10日までに一括払いか分割払いを選択できます。与信審査はありますが、事前審査は不要です。支払い方法は、コンビニ払い、銀行振込、口座振替など多様で、利便性が高いサービスです。また、200円につき1NPポイントが貯まり、商品交換や懸賞応募に使用できるポイントシステムも特徴です。

Paidy (あと払いペイディ)の概要

- サービス名:Paidy (あと払いペイディ)

- 企業名:株式会社Paidy

- 審査内容:利用時に与信審査あり(事前審査なし)

- チャージ:不要

- 支払い方法:コンビニ払い、銀行振込、口座振替

- 使える実店舗:Visaマークのある店舗

- 使えるネット店舗:Amazon、Qoo10など多数のオンラインショップ

- 後払い利用上限額:審査結果により異なる

- 後払い手数料:基本無料(コンビニ払いは手数料あり)

- 分割払い:3回、6回、12回(条件により手数料無料)

- 支払い日:翌月10日まで

- ポイント:200円につき1NPポイント付与

- 本人確認:メールアドレスと携帯電話番号による認証

- URL:https://paidy.com/

- App Store:https://apps.apple.com/jp/app/paidy/id1220373112

- Google Play:https://play.google.com/store/apps/details?id=jp.co.paidy.android.consumer

➡ 最新の後払いアプリ 一覧

Vマネー 後払いチャージ

Vマネーの後払いチャージは、Vポイントカード(旧:Tカード)で使える電子マネーであるVマネーに、後払いでチャージをすることで後払いアプリとしても使えるサービスです。株式会社Paidyが提供する「Paidy翌月払いサービス」を利用して、チャージ代金を翌月10日までに支払うことができます。チャージ金額は3,000円から5万円までで、手数料がかかります。このサービスにより、手元に現金がなくても即時にVマネーをチャージして利用することができ、Vポイントカードの利便性を高めています。ただし、審査があり、利用できない場合もあります。

Vマネー 後払いチャージの概要

- サービス名:Vマネーの後払いチャージ

- 企業名:CCCライフパートナーズ株式会社(Vマネー運営)、株式会社Paidy(決済サービス提供)

- 審査内容:株式会社Paidy所定の審査あり

- チャージ:3,000円から5万円まで

- 支払い方法:Paidy翌月払い(コンビニ/銀行)

- 使える実店舗:Vマネー加盟店

- 使えるネット店舗:Vマネー対応のオンラインショップ

- 後払い利用上限額:5万円

- 後払い手数料:チャージ金額に応じて300円〜2,500円

- 分割払い:不明

- 支払い日:利用翌月10日まで

- ポイント:不明

- 本人確認:不明

- URL:https://ssl.help.tsite.jp/faq/show/56869?category_id=5739&site_domain=qa-tsite

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

NP後払い

NP後払いは、株式会社ネットプロテクションズが提供する後払い決済サービスです。クレジットカードや口座登録不要で、20.3万以上の加盟店で利用可能です。商品受け取り後に支払いができるため、初めてのオンラインショッピングでも安心して利用できます。支払い方法は、コンビニ、ドラッグストア、郵便局、銀行振込、LINE Payと多様です。特徴的なのは、後払い決済でありながらポイントが貯まる点で、200円につき1NPポイントが付与されます。貯まったポイントは商品交換や懸賞応募に使用可能です。与信システムの精度が高く、業界シェアNo.1を誇るサービスとなっています。

NP後払いの概要

- サービス名:NP後払い

- 企業名:株式会社ネットプロテクションズ

- 審査内容:利用時に与信審査あり(事前審査なし)

- チャージ:不要

- 支払い方法:コンビニ、ドラッグストア、郵便局、銀行振込、LINE Pay

- 使える実店舗:NP後払い加盟店

- 使えるネット店舗:NP後払い加盟のオンラインショップ(約20.3万店舗)

- 後払い利用上限額:一般的には55,000円(購入店によって異なる)

- 後払い手数料:コンビニ、ドラッグストア、LINE Payは無料。郵便局、銀行は振込手数料が必要

- 分割払い:不明

- 支払い日:請求書発行後14日以内

- ポイント:200円につき1NPポイント付与

- 本人確認:不明

- URL:https://np-atobarai.jp/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

ツケ払い(ZOZOTOWN)

ツケ払いは、ZOZOTOWNが提供するアプリで使える後払いサービスです。商品を受け取ってから2ヶ月後に支払いができる便利なシステムで、最大10万円(税込)まで利用可能です。クレジットカード不要で、メールアドレスと携帯電話番号があれば利用できます。支払い方法はコンビニ払いや銀行振込に対応しており、利用者の都合に合わせて選択できます。ただし、予約商品やショップ直送商品、ゲスト購入、ギフトラッピングサービスでは利用できません。利用には330円(税込)の手数料がかかり、支払期限を過ぎると追加の手数料が発生する可能性があります。

ツケ払いの概要

- サービス名:ツケ払い

- 企業名:株式会社ZOZO

- 審査内容:利用時に与信審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、銀行振込

- 使える実店舗:不可

- 使えるネット店舗:ZOZOTOWN

- 後払い利用上限額:最大10万円(税込)

- 後払い手数料:330円(税込)

- 分割払い:不可

- 支払い日:商品購入から2ヶ月後

- ポイント:不明

- 本人確認:メールアドレスと携帯電話番号による認証

- URL:https://zozo.jp/later-payment/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

イマすぐ入金(Kyash)

イマすぐ入金は、株式会社Kyashが提供する後払いができるアプリサービスです。Kyashアプリ内で利用でき、3,000円から50,000円の範囲で即時に入金が可能です。入金された金額は、国内外のVisa加盟店やQUICPay+加盟店で利用できます。審査はありますが、書類提出は不要で、スマートフォンから簡単に申し込めます。支払いは入金した月の翌月末までに行い、コンビニ払いやKyash残高からの支払いが可能です。使い過ぎを防ぐために必要な分だけ入金できる点が特徴で、急な出費や計画的な生活費のやりくりに活用できます。

イマすぐ入金の概要

- サービス名:イマすぐ入金

- 企業名:株式会社Kyash

- 審査内容:利用時に審査あり(書類提出不要)

- チャージ:3,000円~50,000円の範囲で即時入金

- 支払い方法:Visa加盟店、QUICPay+加盟店での決済

- 使える実店舗:Visa加盟店、QUICPay+加盟店

- 使えるネット店舗:Visa加盟のオンラインショップ

- 後払い利用上限額:50,000円

- 後払い手数料:500円~(入金額に応じて変動)

- 分割払い:不明

- 支払い日:入金した月の翌月末まで

- ポイント:Kyashポイント(最大1%還元)

- 本人確認:Kyashアカウント登録時に必要

- URL:https://www.kyash.co/

- App Store:https://apps.apple.com/jp/app/id1084264883

- Google Play:https://play.google.com/store/apps/details?id=co.kyash

➡ 最新の後払いアプリ 一覧

バンドルカード ポチっとチャージ

バンドルカードのポチっとチャージは、株式会社カンムが提供する後払いアプリとして使えるチャージサービスです。Visaプリペイドカードであるバンドルカードに、3,000円から5万円までの範囲で即時チャージが可能で、支払いは翌月末まで後払いできます。審査があり、利用履歴によって審査結果が変わる可能性があります。チャージ金額に応じて手数料がかかりますが、国内外のVisa加盟店で幅広く利用できます。支払いはコンビニやネットバンキングなど複数の方法から選択可能で、急な出費や計画的な生活費の管理に活用できる便利なサービスです。

バンドルカード ポチっとチャージの概要

- サービス名:バンドルカード ポチっとチャージ

- 企業名:株式会社カンム

- 審査内容:利用時に審査あり(バンドルカードの利用履歴が影響する)

- チャージ:3,000円から5万円まで、1,000円単位

- 支払い方法:コンビニ払い、ネット銀行、銀行ATM(ペイジー)

- 使える実店舗:国内外のVisa加盟店

- 使えるネット店舗:Visa加盟のオンラインショップ

- 後払い利用上限額:5万円

- 後払い手数料:510円(3,000円〜1万円)、815円(1万1,000円〜2万円)、1,170円(2万1,000円〜3万円)、1,525円(3万1,000円〜4万円)、1,830円(4万1,000円〜5万円)

- 分割払い:不可

- 支払い日:翌月末まで

- ポイント:なし

- 本人確認:電話番号による認証(年齢確認を求められることあり)

- URL:https://vandle.jp/

- App Store:https://apps.apple.com/jp/app/id1113352415

- Google Play:https://play.google.com/store/apps/details?id=jp.co.kanmu.vandle

➡ 最新の後払いアプリ 一覧

B/43 あとばらいチャージ

B/43 あとばらいチャージは、株式会社スマートバンクが提供する後払いアプリとしても使える決済サービスです。家計簿プリカ「B/43」と連携し、3,000円から50,000円の範囲で即時入金が可能です。入金した金額は、Visa加盟店で利用できます。審査はありますが、24時間365日いつでも申し込みができ、急な出費にも対応できる便利なサービスです。入金した日から翌月末日までの間で、コンビニでの支払いが可能です。使いすぎ防止のため、必要な分だけ入金できる点が特徴で、家計管理をサポートします。ただし、利用には手数料がかかり、入金額に応じて500円から1,800円の範囲で設定されています。

B/43 あとばらいチャージの概要

- サービス名:B/43 あとばらいチャージ

- 企業名:株式会社スマートバンク

- 審査内容:利用時に審査あり

- チャージ:3,000円から50,000円の範囲で即時入金可能

- 支払い方法:Visa加盟店での決済

- 使える実店舗:Visa加盟店

- 使えるネット店舗:Visa加盟のオンラインショップ

- 後払い利用上限額:50,000円

- 後払い手数料:500円~1,800円(入金額に応じて変動)

- 分割払い:不可

- 支払い日:入金した日から翌月末日まで

- ポイント:不明

- 本人確認:B/43アカウント登録時に必要

- URL:https://b43.jp/

- App Store:https://apps.apple.com/jp/app/id1487752024

- Google Play:https://play.google.com/store/apps/details?id=jp.co.smartbank.b43

➡ 最新の後払いアプリ 一覧

auかんたん決済

auかんたん決済は、KDDIが提供する後払い決済サービスです。auのスマートフォンやPCで購入したデジタルコンテンツやショッピングなどの代金を、毎月の通信料金と一緒に支払うことができます。審査不要で即時利用可能なため、クレジットカードを持っていない方でも簡単に利用できます。利用限度額は年齢や利用状況に応じて設定され、dポイントも貯まるためお得に利用できます。また、「au PAY」や「au PAY プリペイドカード」の残高、「au PAY カード」でも支払いが可能で、柔軟な支払い方法を選択できます。

auかんたん決済の概要

- サービス名:auかんたん決済

- 企業名:KDDI株式会社

- 審査内容:auユーザーは審査不要

- チャージ:不要

- 支払い方法:通信料金との合算払い、au PAY、au PAY プリペイドカード、au PAY カード

- 使える実店舗:一部のauショップ

- 使えるネット店舗:auかんたん決済対応のオンラインショップ、アプリ内課金など

- 後払い利用上限額:年齢や利用状況に応じて設定(初期設定は1万円/月)

- 後払い手数料:基本的になし

- 分割払い:不可

- 支払い日:毎月のauの支払日

- ポイント:dポイントが貯まる(還元率は加盟店により異なる)

- 本人確認:auの契約時に実施済み

- URL:https://www.au.com/mobile/service/payment/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

ソフトバンクまとめて支払い

ソフトバンクまとめて支払いは、ソフトバンク株式会社が提供する後払い決済サービスです。スマートフォンやパソコンで購入したデジタルコンテンツやショッピングの代金を、毎月の携帯電話料金と一緒に支払うことができます。App Store、Apple Music、iTunes Store、Google Playなどのアプリケーション購入にも対応しています。ソフトバンクユーザーであれば申し込み不要で即時利用可能で、年齢に応じた利用可能額が設定されています。支払いは毎月の携帯電話料金と合算されるため、別途支払い手続きをする必要がなく便利です。

ソフトバンクまとめて支払いの概要

- サービス名:ソフトバンクまとめて支払い

- 企業名:ソフトバンク株式会社

- 審査内容:ソフトバンクユーザーは審査不要

- チャージ:不要

- 支払い方法:携帯電話料金との合算払い

- 使える実店舗:不明

- 使えるネット店舗:App Store、Apple Music、iTunes Store、Google Play、その他対応オンラインショップ

- 後払い利用上限額:年齢に応じて設定(満12歳未満:最大2,000円/月、満20歳未満:最大20,000円/月、満20歳以上:最大100,000円/月)

- 後払い手数料:基本的になし

- 分割払い:不可

- 支払い日:毎月のソフトバンクの支払日

- ポイント:不明

- 本人確認:ソフトバンクの契約時に実施済み

- URL:https://www.softbank.jp/mobile/service/payment/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

ワイモバイルまとめて支払い

ワイモバイルまとめて支払い(Y!mobile まとめて支払い)は、ワイモバイルが提供する後払い決済サービスです。スマートフォンやパソコンで購入したデジタルコンテンツやショッピングの代金を、毎月のワイモバイルの料金と一緒に支払うことができます。App Store、Apple Music、iTunes Store、Google Playなどのアプリケーション購入にも対応しています。ワイモバイルユーザーであれば申し込み不要で即時利用可能で、年齢に応じた利用可能額が設定されています。支払いは毎月の携帯電話料金と合算されるため、別途支払い手続きをする必要がなく便利です。

ワイモバイルまとめて支払いの概要

- サービス名:Y!mobile まとめて支払い

- 企業名:ソフトバンク株式会社(ワイモバイル)

- 審査内容:ワイモバイルユーザーは審査不要

- チャージ:不要

- 支払い方法:携帯電話料金との合算払い

- 使える実店舗:不明

- 使えるネット店舗:App Store、Apple Music、iTunes Store、Google Play、その他対応オンラインショップ

- 後払い利用上限額:年齢に応じて設定(初期設定は1万円/月)

- 後払い手数料:基本的になし

- 分割払い:不可

- 支払い日:毎月のワイモバイルの支払日

- ポイント:不明

- 本人確認:ワイモバイルの契約時に実施済み

- URL:https://www.ymobile.jp/service/payment/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

Amazon後払い あと払い(ペイディ)

Amazon後払い あと払い(ペイディ)は、Amazon.co.jpで利用できる後払いアプリと連携した決済サービスです。クレジットカードを持っていなくても、メールアドレスと携帯電話番号だけで即時利用が可能です。利用時に与信審査があり、審査通過後は翌月一括払いや3回・6回の分割払いが選択できます。支払い方法は、コンビニ払い、銀行振込、口座振替など多様です。Amazonでの利用時にはポイント還元キャンペーンも実施されており、最大3%のポイントが還元されます。簡単な登録で利用でき、支払いの柔軟性が高いのが特徴です。

Amazon後払い あと払い(ペイディ)の概要

- サービス名:Amazon後払い(あと払い(ペイディ))

- 企業名:株式会社Paidy

- 審査内容:利用時に与信審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、銀行振込、口座振替

- 使える実店舗:不明

- 使えるネット店舗:Amazon.co.jp

- 後払い利用上限額:審査結果により異なる

- 後払い手数料:支払い方法により異なる(一部無料)

- 分割払い:3回、6回

- 支払い日:翌月末

- ポイント:最大3%のポイント還元(キャンペーン期間中)

- 本人確認:メールアドレスと携帯電話番号による認証

- URL:https://www.amazon.co.jp/b?ie=UTF8&node=8215625051

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

楽天ペイ 後払い

楽天ペイ 後払いは、楽天グループが提供する後払いアプリとしても使える決済サービスの一つです。楽天市場での買い物時に利用でき、商品を受け取ってから支払いができる便利なシステムです。利用可能額は税込53,999円までで、請求書発行から14日以内にコンビニまたは銀行で支払いを行います。クレジットカードを持っていない方や、商品を確認してから支払いたい方に適しています。楽天ポイントも通常通り貯まるため、ポイント還元も享受できます。ただし、利用には250円の手数料がかかります。審査は注文ごとに行われ、年齢や過去の利用状況などにより利用できない場合もあります。

楽天ペイ 後払いの概要

- サービス名:楽天ペイ 後払い

- 企業名:楽天グループ株式会社

- 審査内容:注文ごとに審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、銀行振込

- 使える実店舗:不明

- 使えるネット店舗:楽天市場

- 後払い利用上限額:53,999円(税込)

- 後払い手数料:250円(請求書発行費用)

- 分割払い:不可

- 支払い日:請求書発行から14日以内

- ポイント:楽天ポイントが通常通り貯まる

- 本人確認:楽天会員登録時に実施済み

- URL:https://www.rakuten.co.jp/ec/payment/rakuten-pay/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

Yahoo!ショッピング ゆっくり払い

Yahoo!ショッピング ゆっくり払いは、LINEヤフー株式会社が提供する後払い決済サービスです。Yahoo!ショッピングやLOHACO by ASKULでの買い物時に利用でき、商品を受け取ってから支払いができる便利なシステムです。利用可能額は税込53,999円までで、注文日から2ヶ月後が支払い期限となります。クレジットカードを持っていない方や、商品を確認してから支払いたい方に適しています。PayPayポイントも通常通り貯まるため、ポイント還元も享受できます。ただし、利用には250円(税込)の手数料がかかります。事前審査は不要ですが、注文ごとに審査があります。

Yahoo!ショッピング ゆっくり払いの概要

- サービス名:Yahoo!ショッピング ゆっくり払い

- 企業名:LINEヤフー株式会社

- 審査内容:事前審査なし(注文ごとに審査あり)

- チャージ:不要

- 支払い方法:コンビニ払い、銀行振込、ネットバンキング、LINE Pay請求書支払い、PayB、ファミペイ

- 使える実店舗:不可

- 使えるネット店舗:Yahoo!ショッピング、LOHACO by ASKUL

- 後払い利用上限額:53,999円(税込)

- 後払い手数料:250円(税込)

- 分割払い:不可

- 支払い日:注文日から2ヶ月後

- ポイント:PayPayポイントが通常通り貯まる

- 本人確認:Yahoo! JAPAN IDによる認証

- URL:https://shopping.yahoo.co.jp/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

STORES あと払い(ペイディ)

STORES あと払い(ペイディ)は、STORESが提供する後払い決済サービスです。クレジットカードを持っていなくても、メールアドレスと携帯電話番号だけで即時利用が可能です。商品を受け取ってから支払いができるため、初めてのオンラインショッピングでも安心して利用できます。支払い方法は、コンビニ、銀行振込、口座振替など多様です。利用時に与信審査があり、審査通過後は翌月一括払いや分割払いが選択できます。STORESの加盟店で利用可能で、ネットショッピングをより便利にする決済サービスとして注目されています。

STORES あと払い(ペイディ)の概要

- サービス名:STORES あと払い(ペイディ)

- 企業名:株式会社Paidy

- 審査内容:利用時に与信審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、銀行振込、口座振替

- 使える実店舗:不明

- 使えるネット店舗:STORESの加盟店

- 後払い利用上限額:不明

- 後払い手数料:不明

- 分割払い:3回、6回、12回(条件により異なる可能性あり)

- 支払い日:翌月末

- ポイント:不明

- 本人確認:メールアドレスと携帯電話番号による認証

- URL:https://stores.jp/ec/payment

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

届いてから払い

「届いてから払い」は、株式会社キャッチボールが提供する後払い決済サービスです。商品を受け取ってから支払いができるため、消費者に安心感を与えます。利用可能な支払い方法は多岐にわたり、コンビニ払いや銀行振込、クレジットカード、スマホ決済など様々な選択肢があります。請求書発行から14日以内に支払いを行う必要があり、支払期限を過ぎると再請求手数料がかかります。このサービスは、ECサイトや通販サイトでの買い物時に利用でき、商品確認後の支払いという特徴から、初めてのオンラインショッピングでも安心して利用できる決済方法として注目されています。

届いてから払いの概要

- サービス名:届いてから払い

- 企業名:株式会社キャッチボール

- 審査内容:与信審査あり

- チャージ:不要

- 支払い方法:コンビニ、銀行振込、郵便振替、クレジットカード(VISA/Master)、LINE Pay請求書支払い、FamiPay請求書支払い、PayB、ゆうちょPay

- 使える実店舗:不明

- 使えるネット店舗:サービス導入済みのECサイトや通販サイト

- 後払い利用上限額:不明

- 後払い手数料:250円

- 分割払い:不明

- 支払い日:請求書発行から14日後まで

- ポイント:不明

- 本人確認:電話による確認の場合あり

- URL:https://atobarai-user.jp/omit/todoitekara_service01/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

後払い.com(ドットコム)

後払い.com(ドットコム)は、株式会社キャッチボールが提供する後払いアプリ サービスです。EC・通販事業者向けに、コンビニ後払い決済(コンビニ払い・郵便振替・銀行振替)による後払い未回収を100%保証し、初期費用ゼロ円で請求業務のすべてを代行します。購入者は商品を受け取ってから支払いができるため、安心して買い物ができます。事業者にとっては、売上アップや新規顧客獲得、業務コスト削減などの課題解決に貢献し、未回収リスクを解消できるメリットがあります。BtoB取引における掛け売り(売掛)やサービス料金の後払い決済など、様々なシーンで利用可能です。

後払い.com(ドットコム)の概要

- サービス名:後払い.com(ドットコム)

- 企業名:株式会社キャッチボール

- 審査内容:注文ごとに審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、郵便振替、銀行振込

- 使える実店舗:不可

- 使えるネット店舗:後払い.com導入EC・通販サイト

- 後払い利用上限額:不明

- 後払い手数料:不明

- 分割払い:不可

- 支払い日:請求書発行から14日以内

- ポイント:不明

- 本人確認:不明

- URL:https://www.ato-barai.com

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

GMO後払い

GMO後払いは、GMOペイメントサービス株式会社が提供する後払いサービスです。商品を受け取ってから支払いができるため、消費者に安心感を与えます。利用可能な支払い方法は、コンビニ払い、銀行振込、郵便局払いなどがあります。請求書発行から14日以内に支払いを行う必要があります。GMO後払いは、ECサイトや通販サイトでの買い物時に利用でき、クレジットカードを持っていない方でも簡単に利用できます。未回収リスクはGMOペイメントサービスが負担するため、加盟店にとっても安心なサービスです。また、リアルタイムで与信審査が行われるため、スムーズな取引が可能です。

GMO後払いの概要

- サービス名:GMO後払い

- 企業名:GMOペイメントサービス株式会社

- 審査内容:リアルタイムで与信審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、銀行振込、郵便局払い

- 使える実店舗:不明

- 使えるネット店舗:GMO後払い導入済みのECサイトや通販サイト

- 後払い利用上限額:不明

- 後払い手数料:不明

- 分割払い:不可

- 支払い日:請求書発行から14日以内

- ポイント:不明

- 本人確認:不明

- URL:https://www.gmo-ps.com/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

あと払い(Pay ID)

あと払い(Pay ID)は、GMOペイメントサービス株式会社が提供する後払いサービスです。BASEで開設されたネットショップでの買い物時に利用でき、商品を受け取ってから支払いができる便利なシステムです。Pay IDアカウントを使用して、1ヶ月の購入代金を翌月にまとめて支払うことができます。支払い方法は、コンビニ払いや銀行振込、口座振替など多様です。利用時に与信審査があり、審査通過後は翌月一括払いが可能です。スマートフォンアプリを通じて利用でき、支払い管理も簡単に行えます。

あと払い(Pay ID)の概要

- サービス名:あと払い(Pay ID)

- 企業名:GMOペイメントサービス株式会社

- 審査内容:利用時に与信審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、銀行振込、口座振替

- 使える実店舗:不明

- 使えるネット店舗:BASEで開設されたネットショップ

- 後払い利用上限額:不明

- 後払い手数料:不明

- 分割払い:不可

- 支払い日:翌月10日まで

- ポイント:不明

- 本人確認:電話番号認証(Pay IDアカウントへの登録)

- URL:https://www.gmo-ps.com/customer/payid/help/

- App Store:https://apps.apple.com/jp/app/id661263905

- Google Play:不明

➡ 最新の後払いアプリ 一覧

BANKIT おたすけチャージ

BANKIT おたすけチャージは、株式会社アプラスが提供する後払いチャージ払いができるサービスです。BANKITアプリを通じて利用でき、手持ちのお金がなくてもウォレットにチャージできる便利な機能です。利用には審査があり、BANKITの利用状況を含めて判断されます。チャージ金額は3,000円または6,000円から選択可能で、翌月末までの指定日に精算する仕組みです。18歳以上のBANKITユーザーが対象で、Visa加盟店でのショッピングに利用できますが、ATM出金や送金には使用できません。手数料は1回300円かかりますが、急な出費や計画的な支出管理に役立つサービスです。

BANKIT おたすけチャージの概要

- サービス名:BANKIT おたすけチャージ

- 企業名:株式会社アプラス

- 審査内容:BANKITの利用状況を含めた審査あり

- チャージ:3,000円または6,000円

- 支払い方法:BANKITアプリを通じた後払い

- 使える実店舗:Visa加盟店、QUICPay+加盟店

- 使えるネット店舗:Visa加盟のオンラインショップ

- 後払い利用上限額:6,000円

- 後払い手数料:1回につき300円

- 分割払い:不可

- 支払い日:翌月末まで(利用時に指定可能)

- ポイント:不明

- 本人確認:BANKITアカウント登録時に実施

- URL:https://www.bankit.jp/service/otasuke/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

ミライバライ

ミライバライは、AGペイメントサービス株式会社が提供する後払いサービスです。EC・通販事業者向けに、コンビニ後払い決済(コンビニ払い・電子決済等)による後払い未回収を100%保証し、初期費用ゼロ円で請求業務のすべてを代行します。購入者は商品を受け取ってから支払いができるため、安心して買い物ができます。事業者にとっては、売上アップや新規顧客獲得、業務コスト削減などの課題解決に貢献し、未回収リスクを解消できるメリットがあります。BtoB取引における掛け売り(売掛)やサービス料金の後払い決済など、様々なシーンで利用可能です。

ミライバライの概要

- サービス名:ミライバライ

- 企業名:AGペイメントサービス株式会社

- 審査内容:注文ごとに審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、電子決済等

- 使える実店舗:不可

- 使えるネット店舗:ミライバライ導入EC・通販サイト

- 後払い利用上限額:税込50,000円未満

- 後払い手数料:事業者によって異なる(225円〜)

- 分割払い:不可

- 支払い日:商品到着後、請求書に記載された期日まで

- ポイント:不明

- 本人確認:不明

- URL:https://www.mirai-barai.co.jp/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

atone(アトネ)

atone(アトネ)は、株式会社ネットプロテクションズが提供する後払いアプリです。メールアドレスと携帯電話番号のみで簡単に登録でき、クレジットカードや銀行口座の登録は不要です。利用可能額は基準50,000円で、利用状況に応じて変動します。商品受け取り後の支払いが可能で、コンビニ払い、銀行振込、口座振替などの支払い方法が選択できます。特徴的なのは、200円の利用につき1ポイントが貯まるポイント還元システムです。atoneは多くのオンラインショップで利用可能で、一定の条件を満たせば実店舗でのコード決済も可能です。翌月一括払いのため、計画的な支出管理にも役立ちます。

atone(アトネ)の概要

- サービス名:atone(アトネ)

- 企業名:株式会社ネットプロテクションズ

- 審査内容:注文ごとに審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、銀行振込、口座振替

- 使える実店舗:一部の実店舗(条件あり)

- 使えるネット店舗:atone加盟のオンラインショップ

- 後払い利用上限額:基準50,000円(利用状況により変動)

- 後払い手数料:支払い方法により異なる(口座振替は無料)

- 分割払い:不可

- 支払い日:翌月末

- ポイント:200円の利用につき1ポイント還元

- 本人確認:メールアドレスと携帯電話番号による認証

- URL:https://atone.be

- App Store:https://apps.apple.com/jp/app/id661263905

- Google Play:不明

➡ 最新の後払いアプリ 一覧

スコア後払い

スコア後払いは、株式会社SCOREが提供する後払いサービスです。商品到着後に全国56,000店以上のコンビニエンスストアや郵便局で支払いができるため、クレジットカードを持っていない人や、初めて利用する通販サイトでも安心して利用できます。ECサイトや通販事業者向けに、初期費用・月額0円から導入可能で、未回収リスクも100%保証されています。購入者は商品を確認してから支払えるため安心感があり、事業者にとっては売上アップや新規顧客獲得、業務コスト削減などのメリットがあります。与信審査や請求・回収業務も株式会社SCOREが行うため、事業者の負担が軽減されます。

スコア後払いの概要

- サービス名:スコア後払い

- 企業名:株式会社SCORE

- 審査内容:与信審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、郵便局払い、d払いアプリ、LINEpayアプリ、楽天銀行アプリ、ファミペイアプリ

- 使える実店舗:不可

- 使えるネット店舗:スコア後払い導入済みのEC・通販サイト

- 後払い利用上限額:不明

- 後払い手数料:事業者によって異なる

- 分割払い:不可

- 支払い日:払込票に記載の期日内

- ポイント:不明

- 本人確認:不明

- URL:https://www.scoring.jp/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

あと払い by EPOS

あと払い by EPOSは、株式会社エポスカードが提供する後払いアプリサービスです。エポスカード会員だけでなく、非会員も利用可能です。携帯電話番号と生年月日のみで簡単に決済でき、商品を受け取ってから支払いができる便利なシステムです。支払いはコンビニで行い、スマートフォンに表示されるバーコードを提示するだけで完了します。マルイのネット通販「マルイウェブチャネル」から導入が開始され、今後対応店舗を拡大していく予定です。クレジットカードを補完する決済方法として、特に若年層のECサイト利用者に人気があります。

あと払い by EPOSの概要

- サービス名:あと払い by EPOS

- 企業名:株式会社エポスカード

- 審査内容:利用時に与信審査あり

- チャージ:不要

- 支払い方法:コンビニ払い(スマートフォンに表示されるバーコードを提示)

- 使える実店舗:不明

- 使えるネット店舗:マルイのネット通販「マルイウェブチャネル」(順次拡大予定)

- 後払い利用上限額:不明

- 後払い手数料:不明

- 分割払い:不可

- 支払い日:不明

- ポイント:不明

- 本人確認:携帯電話番号と生年月日による認証、SMSでの本人認証

- URL:https://www.eposcard.co.jp/bnpl/index.html

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

QUICPay (クイックペイ)

QUICPay(クイックペイ)は、株式会社ジェーシービー(JCB)が提供する後払いアプリとしても使える非接触決済サービスです。後払いの機能は、QUICPayに対応したクレジットカードを登録することで利用可能になります。利用者はカードやスマートフォンを端末にかざすだけで簡単に支払いができ、利用額は登録したクレジットカードの請求に合算されます。全国の多くのコンビニ、スーパー、飲食店などで利用可能で、Apple PayやGoogle Payとも連携しています。後払いの利用には、クレジットカードの審査が必要ですが、一部のプリペイドカードを使用することで、審査なしで後払いに似た機能を利用することも可能です。

QUICPay (クイックペイ)の概要

- サービス名:QUICPay 後払い

- 企業名:株式会社ジェーシービー(JCB)

- 審査内容:クレジットカードの審査に準ずる

- チャージ:不要(クレジットカード連携の場合)

- 支払い方法:非接触決済(カードまたはスマートフォンをかざす)

- 使える実店舗:コンビニ、スーパー、ドラッグストア、飲食店など全国220万カ所以上

- 使えるネット店舗:不明

- 後払い利用上限額:登録したクレジットカードの利用可能枠に準ずる

- 後払い手数料:クレジットカードの利用条件に準ずる

- 分割払い:クレジットカードの利用条件に準ずる

- 支払い日:クレジットカードの支払日に準ずる

- ポイント:クレジットカードのポイントプログラムに準ずる

- 本人確認:クレジットカード発行時の本人確認に準ずる

- URL:https://www.quicpay.jp/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

iD

iD 後払いは、株式会社NTTドコモが提供する後払いアプリとしても使える非接触決済サービスです。スマートフォンやカードをかざすだけで支払いができる便利なシステムで、「ポストペイ(後払い)」に加え、「プリペイド」、「デビット」にも対応しています。全国のコンビニ、スーパー、ドラッグストア、タクシーなど、多くの場所で利用可能です。iDアプリをインストールすることで、おサイフケータイ機能を持つスマートフォンで簡単に利用できます。また、Apple PayやGoogle Payとも連携しており、幅広いデバイスでの利用が可能です。セキュリティ面でも、紛失時のロック機能などが備わっており、安心して利用できるサービスとなっています。

iDの概要

- サービス名:iD 後払い

- 企業名:株式会社NTTドコモ

- 審査内容:不明

- チャージ:不要(ポストペイの場合)

- 支払い方法:非接触決済(かざす)

- 使える実店舗:コンビニ、スーパー、ドラッグストア、タクシーなど

- 使えるネット店舗:不明

- 後払い利用上限額:不明

- 後払い手数料:不明

- 分割払い:不明

- 支払い日:不明

- ポイント:不明

- 本人確認:不明

- URL:https://www.docomo.ne.jp/service/id/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

アトカラ

アトカラ後払いは、三井住友カード株式会社とGMOペイメントサービス株式会社が提供する後払い決済サービスです。クレジットカードがなくても、携帯電話番号とメールアドレスだけで利用可能です。都度利用型と会員登録型の2つの利用方法があり、会員登録型では分割払いも可能です。利用翌月にまとめて支払うことができ、支払方法はコンビニ払い、銀行振込、口座振替から選択できます。アプリを使用することで、利用状況の管理や分割払いの設定が可能になります。実店舗での利用も一部可能で、ECサイトや通販での利用に加えて、対面決済にも対応しています。

アトカラの概要

- サービス名:アトカラ 後払い

- 企業名:三井住友カード株式会社と、GMOペイメントサービス株式会社

- 審査内容:利用時に与信審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、銀行振込、口座振替

- 使える実店舗:一部の実店舗(QRコード決済)

- 使えるネット店舗:アトカラ導入済みのECサイトや通販サイト

- 後払い利用上限額:都度利用型は55,000円(税込)、会員登録型は会員ごとに異なる

- 後払い手数料:コンビニ払い350円、銀行振込は金融機関により異なる、口座振替は無料

- 分割払い:3回、4回、5回、6回、10回、12回、15回、18回、20回、24回、30回、36回

- 支払い日:利用翌月10日まで

- ポイント:不明

- 本人確認:携帯電話番号とメールアドレスによる認証

- URL:https://www.atokara.jp/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

後払いワイド

ポケットカード 後払いワイドは、ポケットカード株式会社が提供する後払い決済サービスです。ECサイトでの買い物時に利用でき、商品を受け取ってから支払いができる便利なシステムです。クレジットカードを持っていない人でも、メールアドレスと携帯電話番号だけで即時利用が可能です。初回利用可能額は最大10万円で、利用状況に応じて最大30万円まで増額されます。支払い方法は、コンビニ払い、銀行振込、口座振替などから選択できます。分割払いにも対応しており、最大36回までの分割が可能です。与信審査があるため、安全性も高く、ECサイトの導入により、売上向上や新規顧客獲得に貢献します。

後払いワイドの概要

- サービス名:ポケットカード 後払いワイド

- 企業名:ポケットカード株式会社

- 審査内容:与信審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、銀行振込、口座振替

- 使える実店舗:不可

- 使えるネット店舗:後払いワイド導入済みのECサイト

- 後払い利用上限額:初回最大10万円、最大30万円

- 後払い手数料:不明

- 分割払い:最大36回

- 支払い日:不明

- ポイント:不明

- 本人確認:メールアドレスと携帯電話番号による認証

- URL:https://www.pocketcard.co.jp/service/atobarai/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

ファミペイ翌月払い

ファミペイ翌月払いは、株式会社ファミリーマートが提供する後払い決済サービスです。ファミリーマートやFamiPay加盟店での買い物時に利用でき、当月の利用分を翌月にまとめて支払うことができます。利用には審査が必要ですが、審査完了後すぐに利用可能です。最大利用限度額は10万円で、公共料金の支払いにも利用できます。支払い方法は、コンビニ払い、銀行振込、口座振替から選択可能で、自動リボや分割払い、スキップ払いにも対応しています。ポイント還元も充実しており、通常の1%還元に加え、最大4%の追加還元も受けられます。定期的に後払い利用者向けのキャンペーンも開催され、お得に利用できるサービスとなっています。

ファミペイ翌月払いの概要

- サービス名:ファミペイ翌月払い

- 企業名:株式会社ファミリーマート

- 審査内容:利用前に審査あり

- チャージ:不要

- 支払い方法:コンビニ払い、銀行振込、口座振替

- 使える実店舗:ファミリーマート、FamiPay加盟店

- 使えるネット店舗:FamiPay加盟のオンラインショップ

- 後払い利用上限額:最大10万円

- 後払い手数料:コンビニ払いの場合、1回330円の収納事務手数料

- 分割払い:2回から最大12回まで

- 支払い日:翌月27日(口座引落の場合)、翌月5日から27日まで(コンビニ払いの場合)

- ポイント:通常1%還元、最大5%還元(キャンペーン時)

- 本人確認:不明

- URL:https://famipay.famidigi.jp/

- App Store:不明

- Google Play:不明

➡ 最新の後払いアプリ 一覧

《後払いアプリの記事一覧|n-yu.com》

⇒ 即日からコンビニでも使える、後払い アプリ 最新 審査なしのおすすめはどれ?

⇒ TS CUBIC Payは郵送なし、カードレス型 後払いアプリ

⇒「atone翌月後払い」と「atoneつど後払い」の違いは、メリットとデメリットを比較

⇒ 最大13,000円相当がもれなくもらえるメルカード過去最高クラスのキャンペーン

《人気の記事一覧|n-yu.com》

⇒ メルカードのキャンペーン特集~10000ポイント以上の入会特典をもらおう!

⇒ 日本でブラックフライデー2024はいつから開催する?

⇒ 後払い アプリ 最新版 審査なしの最強はどれ? 即日からコンビニでも使える後払いアプリのおすすめを徹底比較!

⇒ 口コミや知恵袋から退職代行でおすすめの人気業者を調べてみた結果!

⇒ PayPayカードのデメリット|申し込む前に知っておくべき欠点とは

⇒ PayPayカード キャンペーン

⇒ PayPayカードの締め日 完全ガイド

⇒ LYPプレミアムとは|LINEとYahoo!が融合した最強サービスの特典や解約方法を徹底解説

⇒ ワイモバイルのPayPayカード割とは、メリットとデメリットは?

⇒ Pontaパスとは|特典やメリットを詳しく解説

⇒ 効果的なプレスリリースを無料で配信する方法

⇒ Google検索オプション 一覧、検索を使いこなす

⇒ これは便利 Gmail ショートカット で 生産性150%UP?!

⇒ X(旧Twitter ツイッター)のショートカット まとめ、使いこなすと超便利な操作

⇒ ディープエル翻訳(DeepL翻訳)ってすごい!Google翻訳と比較してみた

⇒ YouTubeファミリー プラン とは? 料金、履歴、友達 利用など

⇒ クレジットカードの国際ブランド おすすめ と種類、イシュア、アクワイアラとの違い

翌月1日〜末日の間で自由に支払い日が選べる、JCBが使えるお店ならコンビニでも使える後払いアプリ!

翌月1日〜末日の間で自由に支払い日が選べる、JCBが使えるお店ならコンビニでも使える後払いアプリ!

申し込みから返済までスマホだけで完結、カード郵送なしのカードレス!

申し込みから返済までスマホだけで完結、カード郵送なしのカードレス!

スマホだけで申し込みから返済まで完結できる、カードも郵送されないカードレス!

スマホだけで申し込みから返済まで完結できる、カードも郵送されないカードレス!

d払いは、NTTドコモが提供する後払いアプリです。街のお店やネットショッピングで利用でき、dポイントが貯まる・使えるのが特徴です。支払い方法は、電話料金合算払い、d払い残高、dカード、その他クレジットカードから選択可能です。ドコモ回線契約者でなくてもdアカウントがあれば利用できます。4桁の暗証番号で簡単に決済ができ、月々の電話料金と合算して支払えるため、便利でシンプルなショッピング体験を提供します。また、購入金額に応じてdポイントが貯まり、支払いにも使えるためお得に利用できます。

d払いは、NTTドコモが提供する後払いアプリです。街のお店やネットショッピングで利用でき、dポイントが貯まる・使えるのが特徴です。支払い方法は、電話料金合算払い、d払い残高、dカード、その他クレジットカードから選択可能です。ドコモ回線契約者でなくてもdアカウントがあれば利用できます。4桁の暗証番号で簡単に決済ができ、月々の電話料金と合算して支払えるため、便利でシンプルなショッピング体験を提供します。また、購入金額に応じてdポイントが貯まり、支払いにも使えるためお得に利用できます。